令和 8 年度市民税・府民税・森林環境税(国税)の計算例

更新日:2026年1月16日

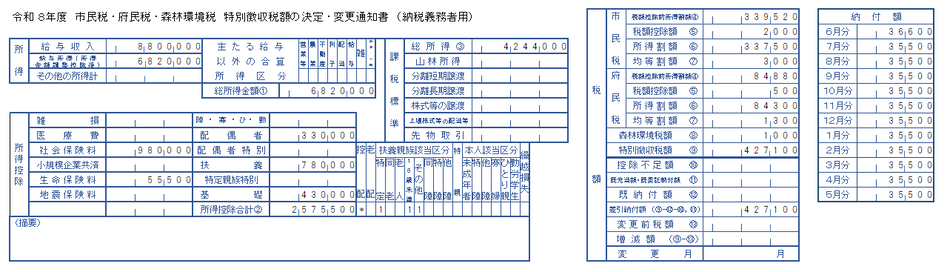

※令和 8 年度市民税・府民税・森林環境税 特別徴収税額の決定・変更通知書(納税義務者用)を一部抜粋

※令和 8 年度市民税・府民税・森林環境税 特別徴収税額の決定・変更通知書(納税義務者用)を一部抜粋

堺市太郎さんの令和8年度市民税・府民税・森林環境税額について、計算してみましょう。

堺市 太郎さん(47歳)

家族 妻(43歳 無収入) 子ども 3人(20歳、17歳、14歳)

給与収入 :8,800,000円

社会保険料支払額: 980,000円

生命保険料支払額: 109,000円

(新一般の生命保険料: 30,000円)(旧一般の生命保険料: 39,000円)(旧個人年金保険料: 40,000円)

令和 8 年度市民税・府民税・森林環境税額427,100円

1 総所得金額

所 |

給 与 収 入 | 8 | 8 | 0 | 0 | 0 | 0 | 0 | 主 た る 給 与 以 外 の 合 算 所 得 区 分 |

営 |

農 |

不 動 産 |

利 |

配 当 |

給 |

雑 |

譲渡 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

給 与 所 得 ( 所 得 |

6 | 8 | 2 | 0 | 0 | 0 | 0 | ||||||||||

| そ の 他 の 所 得 計 | |||||||||||||||||

| 総所得金額 (1) | 6 | 8 | 2 | 0 |

0 | 0 | 0 | ||||||||||

※堺市太郎さんには給与所得以外に所得はありませんから、給与所得と総所得金額 (1)は同じになります。

※堺市太郎は23歳未満の扶養親族を有することから所得金額調整控除が適用されます。

給与収入 8,800,000円 → 給与所得 6,850,000円

所得金額調整控除 : (8,800,000円 - 8,500,000円) × 10% → 30,000円

給与所得 (所得金額調整控除後) : 6,850,000円 - 30,000円 → 6,820,000円

2 所得控除合計

| 所得控除 | 雑 損 | 障・寡・ひ・勤 | |||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 医 療 費 | 配 偶 者 | 3 | 3 | 0 | 0 | 0 | 0 | ||||||||||

| 社 会 保 険 料 | 9 | 8 | 0 | 0 | 0 | 0 | 配 偶 者 特 別 | ||||||||||

| 小規模企業共済 | 扶 養 | 7 | 8 | 0 | 0 | 0 | 0 | ||||||||||

| 生 命 保 険 料 | 5 | 5 | 5 | 0 | 0 | 基 礎 | 4 | 3 | 0 | 0 | 0 | 0 | |||||

| 地 震 保 険 料 | 所得控除合計 (2) | 2 | 5 | 7 | 5 | 5 | 0 | 0 |

扶養控除(780,000円)の内訳

20歳→特定扶養親族 →450,000円

17歳→一般(その他)扶養親族 →330,000円

14歳→年少扶養親族 → 0円

3 課税標準

| 課税標準 | 総所得 (3) | 4 | 2 | 4 | 4 | 0 | 0 | 0 | →総所得 (3)の計算 =総所得金額 (1) - 所得控除合計 (2) =6,820,000円 - 2,575,500円 =4,244,500円 ⇒4,244,000円(千円未満切り捨て) |

|||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 山 林 所 得 | ||||||||||||

| 分 離 短 期 譲 渡 | ||||||||||||

| 分 離 長 期 譲 渡 | ||||||||||||

| 株 式 等 の 譲 渡 | ||||||||||||

| 上場株式等の配当等 | ||||||||||||

| 先 物 取 引 |

4 税額

| 税額 | 市民税 | 税額控除前所得割額 (4) | 3 | 3 | 9 | 5 | 2 | 0 | →税額控除前所得割額 (4)の計算 市民税 4,244,000円(課税標準額) × 8%(税率) = 339,520円・・・A |

||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 税額控除額 (5) | 2 | 0 | 0 | 0 | |||||||||||||

| 所得割額 (6) | 3 | 3 | 7 | 5 | 0 | 0 | |||||||||||

| 均等割額 (7) | 3 | 0 | 0 | 0 | |||||||||||||

| 府民税 | 税額控除前所得割額 (4) | 8 | 4 | 8 | 8 | 0 | →税額控除前所得割額 (4)の計算 府民税 4,244,000円(課税標準額) × 2%(税率) = 84,880円・・・B |

||||||||||

| 税額控除額 (5) | 5 | 0 | 0 | ||||||||||||||

| 所得割額 (6) | 8 | 4 | 3 | 0 | 0 | ||||||||||||

| 均等割額 (7) | 1 | 3 | 0 | 0 | |||||||||||||

| 森林環境税 (8) | 1 | 0 | 0 | 0 | |||||||||||||

| 特別徴収税額 (9) | 4 | 2 | 7 | 1 | 0 | 0 | |||||||||||

| 控除不足額 (10) | |||||||||||||||||

| 既充当・既委託納付額 (11) | |||||||||||||||||

| 既納付額 (12) | |||||||||||||||||

| 差引納付額 ((9)-(12)-(10),(11)) | 4 | 2 | 7 | 1 | 0 | 0 | 納 付 額 | 6月分 | 3 | 6 | 6 | 0 | 0 | ||||

| 変更前税額 (13) | 7月分 | 3 | 5 | 5 | 0 | 0 | |||||||||||

| 増減額 ((9)-(13)) | 8月分 | 以 降 同 額 | |||||||||||||||

| 変 更 月 | 月 | ||||||||||||||||

調整控除額(税額控除額 (5)に含む)の計算

堺市太郎さんは、上記3 課税標準の総所得 (3)が200万円を超えるので、

調整控除額

= (人的控除額の差の合計額 - (課税標準の総所得 (3) - 2,000,000円)) × 5%

= (330,000円 - (4,244,000円 - 2,000,000円)) × 5%

= ▲95,700円 ⇒ 2,500円未満なので、調整控除額 2,500円 (市民税2,000円・・・C 府民税500円・・・D)

所得割額 (6)の計算

市民税所得割額:A-C = 339,520円 - 2,000円 = 337,520円 ⇒ 337,500円 (100円未満切り捨て)

府民税所得割額:B-D = 84,880円 - 500円 = 84,380円 ⇒ 84,300円 (100円未満切り捨て)

| 所得割額 (6) | 均等割額 (7) | 森林環境税 (8) | 計 | |

|---|---|---|---|---|

| 市 民 税 | 337,500円 | 3,000円 | ― | 341,000円 |

| 府 民 税 | 84,300円 | 1,300円 | ― | 86,100円 |

| 森林環境税 | ― | ― | 1,000円 | 1,000円 |

| 計 | 421,800円 | 4,300円 | 1,000円 | 427,100円 |

令和 8 年度

市民税・府民税・森林環境税額

427,100円

堺市太郎さんには、令和8年度の市民税・府民税・森林環境税(国税)として427,100円を、令和8年6月から令和9年5月までの給与から納めていただきます。

なお、各月の特別徴収税額は、6月分は36,600円、7月から翌年5月までは毎月35,500円となります。

令和8年度市民税・府民税・森林環境税(国税)の税額試算と申告書作成ページ

市民税・府民税・森林環境税(国税)の税額試算と申告書作成はこちらから

源泉徴収票などに記載されている事項を入力するだけで、令和8年度市民税・府民税の税額が試算できるほか、令和8年度市民税・府民税申告書を作成・印刷することもできます。